資産評価に用いる指標としては「推計キャッシュフローに重要な変化がない限り、簿価を用い、減少が見込まれる限りにおいてのみ、適宜、減損処理すればよい」と52%の方が回答

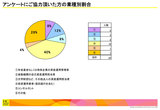

今回の調査の対象は弊社月例資産運用セミナーにご参加頂いた機関投資家をはじめとする資産運用業界関係者で、全参加者41名中31名の方に、資産評価に用いる指標、債券の運用、株式の運用、不動産の運用について、アンケートにご協力頂きました。

<br /><br />Q1 「キャッシュフローを生む力としての資産価値」という視点にたったとき、会計的な目的において、資産評価に用いる指標として、どれが適切でしょうか。<br />一番近いと思われるものを、一つだけお選びください。

1. 市場価格(いわゆる「時価」)

2. 推計キャッシュフローの現在価値として計算される理論価値

3. 推計キャッシュフローに重要な変化がない限り、取得価格(簿価)を用い、キャッシュフローの減少が見込まれる限りにおいてのみ、適宜、減損処理すればよい

4. その他

結果は、選択肢3が、52%と最も多くの回答となりました。

2. 推計キャッシュフローの現在価値として計算される理論価値

3. 推計キャッシュフローに重要な変化がない限り、取得価格(簿価)を用い、キャッシュフローの減少が見込まれる限りにおいてのみ、適宜、減損処理すればよい

4. その他

結果は、選択肢3が、52%と最も多くの回答となりました。

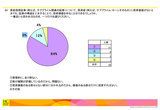

<br /><br />Q2 債券の運用について、どのようにお考えでしょうか。<br />どちらかといえば、より近いほうを選択ください。

1. 金利収入を得ることが目的なので、適宜、入替えを行うにしても、原則としては、満期まで保有する前提で銘柄選択を行う

2. 価格変動を見込んだトータル・リターンで考えるべきなので、原則としては、途中売却の可能性が高いことを前提に銘柄選択を行う

選択肢1の「金利収入を得ることが目的なので、適宜、入替えを行うにしても、原則としては、満期まで保有する前提で銘柄選択を行う」が55%と若干、上回る結果となりました。

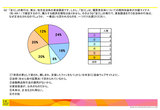

<br /><br />Q3 株式の運用について、どのようにお考えでしょうか。<br />どちらかといえば、より近いほうを選択ください。

1. 株式の理論価格は配当流列の現在価値なので、将来の配当余力を基準に銘柄選択を行う

2. 企業価値の本質は、内部留保の将来へ向けた投資能力にあるので、成長戦略を基準に銘柄選択を行う

こちらは、選択肢2の「企業価値の本質は、内部留保の将来へ向けた投資能力にあるので、成長戦略を基準に銘柄選択を行う」が62%と最も多い回答となりました。

2. 企業価値の本質は、内部留保の将来へ向けた投資能力にあるので、成長戦略を基準に銘柄選択を行う

こちらは、選択肢2の「企業価値の本質は、内部留保の将来へ向けた投資能力にあるので、成長戦略を基準に銘柄選択を行う」が62%と最も多い回答となりました。

<br /><br />Q4 不動産の運用について、どのようにお考えでしょうか。<br />どちらかといえば、より近いほうを選択ください。

1. 不動産投資の本質は、賃料収入を得ることなので、将来的な価格上昇は見込むべきではない

2. 確かに賃料収入を得ることが目的だとしても、インフレ等による賃料の上昇により、結果的に不動産価格の上昇をもたらす点が、より重要な要素である

こちらは、選択肢1の「不動産投資の本質は、賃料収入を得ることなので、将来的な価格上昇は見込むべきではない」が71%と、多数を占めました。

“キャッシュフローを生む力としての資産価値”セミナーテーマにおけるアンケートは以上となります。

なお、本セミナーのまとめや、当日配布資料についてはセミナーレポートからご覧頂けます。

次回、2010/9/8(水)開催・月例資産運用セミナーは日本の年金資産運用の歴史となります。

是非とも皆様のご参加をお待ちしております。

| « prev | next » |