日本の資本市場において上場企業を取り巻く環境は、東証による一連の改革や金融庁の指針などによって改善傾向にあります。しかし、上場していても時価総額の小さい中堅・中小企業は、持続的な成長を実現するための専門的支援を投資銀行(証券会社)から十分に受けることができないという課題が存在しています。現状、投資銀行業界では案件規模、さらにいえば手数料の多寡による「足切り」が常態化し、多くの中堅・中小上場企業が投資銀行サービスにアクセスできていません。このような市場の構造的課題に着目し、中堅・中小上場企業のアドバイザーとして独自の立ち位置を確立しているストームハーバー証券株式会社の取り組みを代表取締役CEOである渡邉佳史(わたなべ よしふみ)氏から伺いたいと思います。

代表取締役CEO 渡邉佳史氏

Q1: 日本においては投資銀行サービスの提供についてインフラが未整備であるという問題に関して、その背景をご説明頂けますでしょうか。

日本では、上場企業数と比較して投資銀行の数が圧倒的に不足している状況にあります。2023年度の日本のGDPは591兆円、上場企業数は3,948社に達する一方で、投資銀行サービスを提供している証券会社は数社しか存在していません。この状況を米国と比較すると、米国はGDP3,844兆円、上場企業数5,704社に対し、専門分野や規模または地域ごとに1,000社以上の投資銀行が存在し、多様な企業ニーズに応えられる厚みのあるエコシステムが形成されています。

このような日米の差は、投資銀行サービスへのアクセスにおける格差につながっています。米国では規模や業種に応じてあらゆる企業が専門的な投資銀行サービスを受けられる環境が整っている一方、日本では限られた数の投資銀行が大手企業向けにしか投資銀行サービスを提供しておらず、中堅・中小上場企業は蚊帳の外に置かれている状況となっています。

投資銀行業界では、案件増加に伴い大手企業が抱える特定課題への支援を中心としたプロダクト型ビジネスモデルが主流となっており、日本でも同様です。このモデルでは、手数料に「足切り基準」が設けられ、手数料が一定水準以下の案件には積極的に取り組まない、つまり、儲からない案件は手掛けないといった傾向が顕著です。2024年時点で、グローバル大手投資銀行の足切り基準は約5億円、日系証券会社でも約2億円程度となっており、この足切り基準は今後も上昇すると考えられます。しかし、資本政策や成長戦略など様々な経営課題に直面しているのは、時価総額や規模に関係なく、すべての上場企業に共通しています。そのなかで中堅・中小上場企業の経営陣は、高額な手数料を支払う余裕がないために投資銀行サービスの専門的助言を受ける機会に恵まれていません。こうした状況は、日本企業全体の成長潜在力を十分に引き出せていない要因の一つとなっています。

Q2:中堅中小上場企業で投資銀行サービスを受けることができない先とは具体的にどのような企業でしょうか。

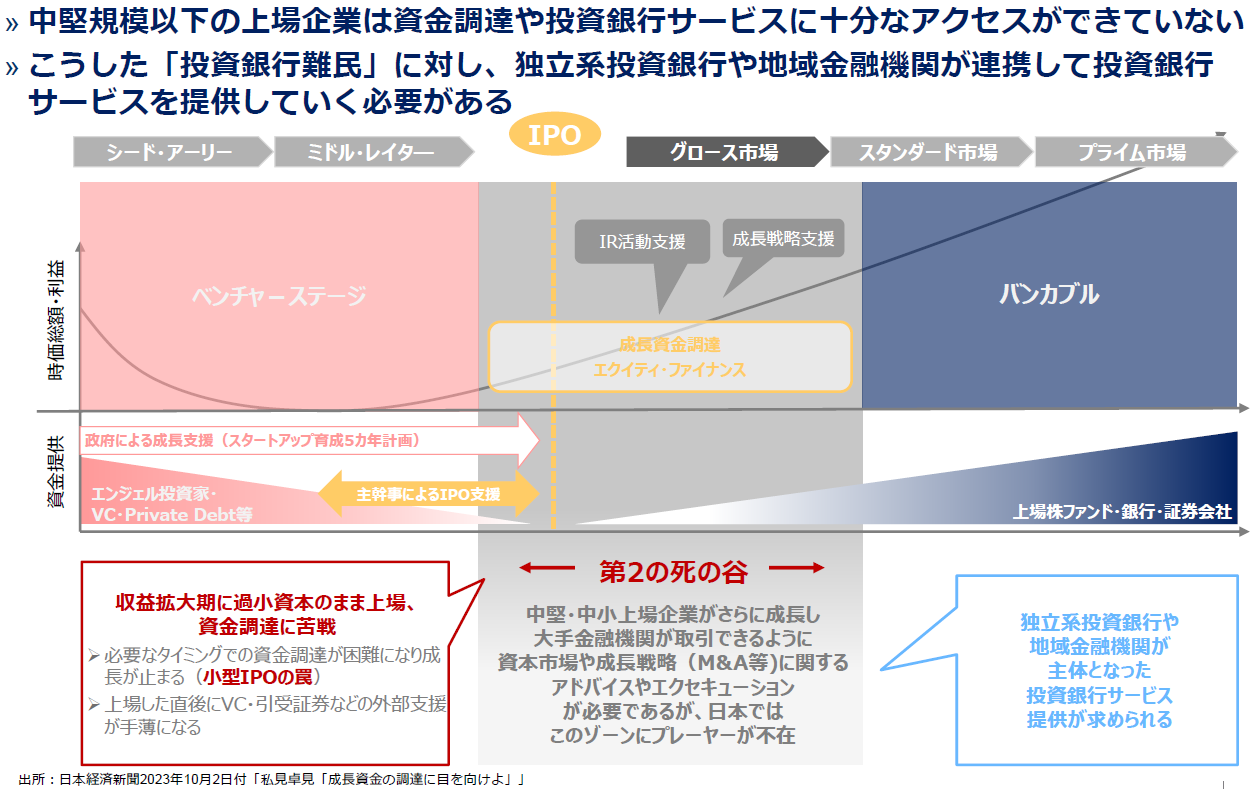

投資銀行業界では、時価総額が500億円に満たない企業は一般的に「バンカブル」(積極的に対応する価値がある)とは見なされない傾向があります。したがって、「小型IPO」を選択した会社はその後の成長に必要な資金調達が困難となり、「小型IPOの罠」に陥ってしまうという問題があります。ストームハーバー証券では、ベンチャー企業がIPO前に直面する資金調達の難しさを「死の谷」と呼ぶのに対し、上場後に投資銀行サービスやエンゲージメント機能が不足する状況を「第二の死の谷」と呼んでいます。

規模感にかかわらず、IPOをした企業は、上場後の成長ステージにおいて、資金調達や資本政策、M&A、IR活動など、経営戦略全般を支援する専門家の助言を必要としています。しかし、時価総額が小さい企業は投資銀行からの積極的なサポートを得にくく、また自社内に専門知識を持つ人材も不足していることが多いため、適切な成長戦略を描けないケースが少なくありません。

Q3:「第二の死の谷」のステージにある企業に対しては、どのような支援が重要でしょうか。ストームハーバー証券の取り組みについて、お聞かせください。

前述したように、「第二の死の谷」の段階では、企業は上場企業としての体制を整えつつも、機関投資家や市場からの十分な注目を集められておらず、次の成長に必要な投資銀行サービスを十分に受けられないという課題に直面します。

特に中堅・中小上場企業は、潜在的な成長力を持ちながらも、資本市場での存在感の薄さから資金調達の機会が限られ、また、アナリストカバレッジも少ないため、企業価値が適切に評価されにくいという悪循環に陥りやすいという問題があります。こうした需給ギャップを埋めるため、ストームハーバー証券は提携銀行との連携を強化し、従来の投資銀行が対応しきれていない中堅・中小企業層へのサポート体制を構築しています。

ストームハーバー証券は、真にアドバイスを必要とする企業に対し、従来の投資銀行とは異なるアプローチをとっています。まず特徴的なのは、手数料の足切り基準を設けず、成功報酬型を基本としたビジネスモデルに徹している点です。この報酬体系により、顧客と同じ目線、いわば、同じ船に一緒に乗る形で企業価値向上を議論し、長期的かつテーラーメイドの財務戦略アドバイスを提供することが可能となっています。

従来の投資銀行が案件単位での収益最大化を目指す傾向があるのに対し、ストームハーバー証券は企業の長期的な成長と価値向上に焦点を当てたアドバイザリーサービスを提供しています。このアプローチは、特に成長過程にある中堅・中小企業からすると、単発的ではなく継続的な提案を受けられるという大きなメリットがあります。

ストームハーバー証券は2019年以降、日本経済の成長に寄与する投資銀行としての使命をより明確にするため、株主構成を刷新しました。具体的には、既存株主のStormHarbour Securities UK Ltdから独立し、コンコルディア・フィナンシャルグループ、シンプレクス・ファイナンシャル・ホールディングスの出資を受けることで、100%日本資本の投資銀行として再出発しました。さらに、メガバンク以外の大手行とも提携関係を築き、2024年11月には静岡銀行との業務提携も発表しています。地域企業へのコンサルティング機能強化を目指し、複数の地方銀行とも提携・顧客紹介契約を結ぶことで、全国各地の中堅・中小企業に対するサポート網を拡大しています。この地域金融機関との連携は、地域企業の成長を投資銀行サービスの提供面から支える重要な役割を果たしています。

また、ストームハーバー証券の特徴として、引受業務は行わず、資本市場案件の財務アドバイザーに特化している点が挙げられます。具体的には、エクイティファイナンス、ハイブリッドファイナンス、自社株買い、株主構成の再構築、株式持合いの解消、資本効率の向上、アクティビスト対応など、企業の資本戦略全般をカバーしています。

M&Aアドバイザリーにおいても、単なる企業紹介に留まらず、資金調達やリスクヘッジ策も同時に提案する包括的なアプローチを採用しています。2017年以降、20名程度のコンパクトな体制ながら数十社の資金調達のアドバイスをした実績があり、中堅・中小企業の成長戦略を多角的にサポートしています。このような専門性の高いサービスを、従来なら資本市場へのアクセスが難しかった中堅・中小企業層に提供することで、日本企業の成長ポテンシャルを引き出す役割を果たしています。

Q4: 具体的な取り組み事例をご教示いただけますでしょうか。

ストームハーバー証券が手掛ける案件に共通するのは、調達資金の使途が明確で、それによる財務改善や資本強化の内容を市場参加者に適切に伝えるという点です。具体的な成功事例として、グロース市場に上場するA社の例が挙げられます。A社は2017年にストームハーバー証券との会話を始めた時点では時価総額30億円程度でしたが、複数回の資金調達と戦略的成長投資を実施した結果、2024年には時価総額400億円を超え、JPX日経中小型株指数の構成銘柄に選定されるまでに成長しました。この成長過程では、単なる資金調達だけでなく、株主構成の長期安定化を図るための持株会社体制への移行や、創業者の保有株式売却時における市場インパクトを抑制するための自社株取得の実施後に取得価格より高い価格を行使価格とする固定行使価格の新株予約権発行など、多角的な財務アドバイスを提供しました。

企業価値向上において特に重要なのは、時価総額の拡大だけでなく、日々の出来高が安定的に増加することです。出来高の増加なくしては時価総額も上がりにくく、また指数銘柄に選ばれる可能性も低下します。ストームハーバー証券では、この点に着目し、出来高増加に特化した提案や、出来高が少ない企業のブロックトレード(大量株式の相対取引)などのアドバイスも積極的に行っています。流動性の向上は、機関投資家の投資対象となるための重要な要素であり、また株価の安定性にも寄与します。中小型株特有の流動性リスクを軽減することで、より幅広い投資家から注目される銘柄へと成長させることが可能となります。ストームハーバー証券のアプローチは、こうした市場メカニズムを深く理解した上で、企業の資本市場における存在感を高めるための総合的な戦略を提供している点が特徴的です。

現在、日本の上場企業約4,000社のうち、時価総額1,000億円以下の中小型上場企業が約3,000社を占めています。これらの企業が直面する「小型IPOの罠」「第二の死の谷」といった課題は、個々の企業の問題というだけでなく、日本経済全体の成長潜在力を引き出すという観点からも重要な課題です。ストームハーバー証券の取り組みは、このような構造的問題に対する一つの解決策を提示していますが、より多くの中堅・中小企業が質の高い投資銀行サービスにアクセスできる環境を整えることが、日本の資本市場の健全な発展に不可欠と言えるでしょう。特に、地域経済を支える中堅・中小企業が適切な資本政策を通じて成長し、雇用創出や技術革新を推進することは、地方創生の観点からも重要な意義を持ちます。

まとめ

中堅・中小企業向けの投資銀行サポート体制の整備は、今後さらに重要性を増すと考えられます。コーポレートガバナンス・コードの改訂やスチュワードシップ・コードの普及により、すべての上場企業に対して高度な資本政策や情報開示が求められる環境が整いつつあります。こうした流れの中では、企業規模の大小に関わらず、専門的な金融アドバイスにアクセスできる仕組みづくりが必要です。

ストームハーバー証券のような日本型投資銀行モデルの発展に加え、デジタル技術を活用した新たな金融サービスの登場や、地域金融機関との連携強化など、さまざまなアプローチを通じて中堅・中小企業の成長をサポートする環境を整えることが望まれます。日本企業全体の持続的成長と国際競争力の向上のため、投資銀行機能の多様化と充実は今後も継続的な課題となるでしょう。

日本では、上場企業数と比較して投資銀行の数が圧倒的に不足している状況にあります。2023年度の日本のGDPは591兆円、上場企業数は3,948社に達する一方で、投資銀行サービスを提供している証券会社は数社しか存在していません。この状況を米国と比較すると、米国はGDP3,844兆円、上場企業数5,704社に対し、専門分野や規模または地域ごとに1,000社以上の投資銀行が存在し、多様な企業ニーズに応えられる厚みのあるエコシステムが形成されています。

このような日米の差は、投資銀行サービスへのアクセスにおける格差につながっています。米国では規模や業種に応じてあらゆる企業が専門的な投資銀行サービスを受けられる環境が整っている一方、日本では限られた数の投資銀行が大手企業向けにしか投資銀行サービスを提供しておらず、中堅・中小上場企業は蚊帳の外に置かれている状況となっています。

投資銀行業界では、案件増加に伴い大手企業が抱える特定課題への支援を中心としたプロダクト型ビジネスモデルが主流となっており、日本でも同様です。このモデルでは、手数料に「足切り基準」が設けられ、手数料が一定水準以下の案件には積極的に取り組まない、つまり、儲からない案件は手掛けないといった傾向が顕著です。2024年時点で、グローバル大手投資銀行の足切り基準は約5億円、日系証券会社でも約2億円程度となっており、この足切り基準は今後も上昇すると考えられます。しかし、資本政策や成長戦略など様々な経営課題に直面しているのは、時価総額や規模に関係なく、すべての上場企業に共通しています。そのなかで中堅・中小上場企業の経営陣は、高額な手数料を支払う余裕がないために投資銀行サービスの専門的助言を受ける機会に恵まれていません。こうした状況は、日本企業全体の成長潜在力を十分に引き出せていない要因の一つとなっています。

Q2:中堅中小上場企業で投資銀行サービスを受けることができない先とは具体的にどのような企業でしょうか。

投資銀行業界では、時価総額が500億円に満たない企業は一般的に「バンカブル」(積極的に対応する価値がある)とは見なされない傾向があります。したがって、「小型IPO」を選択した会社はその後の成長に必要な資金調達が困難となり、「小型IPOの罠」に陥ってしまうという問題があります。ストームハーバー証券では、ベンチャー企業がIPO前に直面する資金調達の難しさを「死の谷」と呼ぶのに対し、上場後に投資銀行サービスやエンゲージメント機能が不足する状況を「第二の死の谷」と呼んでいます。

規模感にかかわらず、IPOをした企業は、上場後の成長ステージにおいて、資金調達や資本政策、M&A、IR活動など、経営戦略全般を支援する専門家の助言を必要としています。しかし、時価総額が小さい企業は投資銀行からの積極的なサポートを得にくく、また自社内に専門知識を持つ人材も不足していることが多いため、適切な成長戦略を描けないケースが少なくありません。

Q3:「第二の死の谷」のステージにある企業に対しては、どのような支援が重要でしょうか。ストームハーバー証券の取り組みについて、お聞かせください。

前述したように、「第二の死の谷」の段階では、企業は上場企業としての体制を整えつつも、機関投資家や市場からの十分な注目を集められておらず、次の成長に必要な投資銀行サービスを十分に受けられないという課題に直面します。

特に中堅・中小上場企業は、潜在的な成長力を持ちながらも、資本市場での存在感の薄さから資金調達の機会が限られ、また、アナリストカバレッジも少ないため、企業価値が適切に評価されにくいという悪循環に陥りやすいという問題があります。こうした需給ギャップを埋めるため、ストームハーバー証券は提携銀行との連携を強化し、従来の投資銀行が対応しきれていない中堅・中小企業層へのサポート体制を構築しています。

ストームハーバー証券は、真にアドバイスを必要とする企業に対し、従来の投資銀行とは異なるアプローチをとっています。まず特徴的なのは、手数料の足切り基準を設けず、成功報酬型を基本としたビジネスモデルに徹している点です。この報酬体系により、顧客と同じ目線、いわば、同じ船に一緒に乗る形で企業価値向上を議論し、長期的かつテーラーメイドの財務戦略アドバイスを提供することが可能となっています。

従来の投資銀行が案件単位での収益最大化を目指す傾向があるのに対し、ストームハーバー証券は企業の長期的な成長と価値向上に焦点を当てたアドバイザリーサービスを提供しています。このアプローチは、特に成長過程にある中堅・中小企業からすると、単発的ではなく継続的な提案を受けられるという大きなメリットがあります。

ストームハーバー証券は2019年以降、日本経済の成長に寄与する投資銀行としての使命をより明確にするため、株主構成を刷新しました。具体的には、既存株主のStormHarbour Securities UK Ltdから独立し、コンコルディア・フィナンシャルグループ、シンプレクス・ファイナンシャル・ホールディングスの出資を受けることで、100%日本資本の投資銀行として再出発しました。さらに、メガバンク以外の大手行とも提携関係を築き、2024年11月には静岡銀行との業務提携も発表しています。地域企業へのコンサルティング機能強化を目指し、複数の地方銀行とも提携・顧客紹介契約を結ぶことで、全国各地の中堅・中小企業に対するサポート網を拡大しています。この地域金融機関との連携は、地域企業の成長を投資銀行サービスの提供面から支える重要な役割を果たしています。

また、ストームハーバー証券の特徴として、引受業務は行わず、資本市場案件の財務アドバイザーに特化している点が挙げられます。具体的には、エクイティファイナンス、ハイブリッドファイナンス、自社株買い、株主構成の再構築、株式持合いの解消、資本効率の向上、アクティビスト対応など、企業の資本戦略全般をカバーしています。

M&Aアドバイザリーにおいても、単なる企業紹介に留まらず、資金調達やリスクヘッジ策も同時に提案する包括的なアプローチを採用しています。2017年以降、20名程度のコンパクトな体制ながら数十社の資金調達のアドバイスをした実績があり、中堅・中小企業の成長戦略を多角的にサポートしています。このような専門性の高いサービスを、従来なら資本市場へのアクセスが難しかった中堅・中小企業層に提供することで、日本企業の成長ポテンシャルを引き出す役割を果たしています。

Q4: 具体的な取り組み事例をご教示いただけますでしょうか。

ストームハーバー証券が手掛ける案件に共通するのは、調達資金の使途が明確で、それによる財務改善や資本強化の内容を市場参加者に適切に伝えるという点です。具体的な成功事例として、グロース市場に上場するA社の例が挙げられます。A社は2017年にストームハーバー証券との会話を始めた時点では時価総額30億円程度でしたが、複数回の資金調達と戦略的成長投資を実施した結果、2024年には時価総額400億円を超え、JPX日経中小型株指数の構成銘柄に選定されるまでに成長しました。この成長過程では、単なる資金調達だけでなく、株主構成の長期安定化を図るための持株会社体制への移行や、創業者の保有株式売却時における市場インパクトを抑制するための自社株取得の実施後に取得価格より高い価格を行使価格とする固定行使価格の新株予約権発行など、多角的な財務アドバイスを提供しました。

企業価値向上において特に重要なのは、時価総額の拡大だけでなく、日々の出来高が安定的に増加することです。出来高の増加なくしては時価総額も上がりにくく、また指数銘柄に選ばれる可能性も低下します。ストームハーバー証券では、この点に着目し、出来高増加に特化した提案や、出来高が少ない企業のブロックトレード(大量株式の相対取引)などのアドバイスも積極的に行っています。流動性の向上は、機関投資家の投資対象となるための重要な要素であり、また株価の安定性にも寄与します。中小型株特有の流動性リスクを軽減することで、より幅広い投資家から注目される銘柄へと成長させることが可能となります。ストームハーバー証券のアプローチは、こうした市場メカニズムを深く理解した上で、企業の資本市場における存在感を高めるための総合的な戦略を提供している点が特徴的です。

現在、日本の上場企業約4,000社のうち、時価総額1,000億円以下の中小型上場企業が約3,000社を占めています。これらの企業が直面する「小型IPOの罠」「第二の死の谷」といった課題は、個々の企業の問題というだけでなく、日本経済全体の成長潜在力を引き出すという観点からも重要な課題です。ストームハーバー証券の取り組みは、このような構造的問題に対する一つの解決策を提示していますが、より多くの中堅・中小企業が質の高い投資銀行サービスにアクセスできる環境を整えることが、日本の資本市場の健全な発展に不可欠と言えるでしょう。特に、地域経済を支える中堅・中小企業が適切な資本政策を通じて成長し、雇用創出や技術革新を推進することは、地方創生の観点からも重要な意義を持ちます。

まとめ

中堅・中小企業向けの投資銀行サポート体制の整備は、今後さらに重要性を増すと考えられます。コーポレートガバナンス・コードの改訂やスチュワードシップ・コードの普及により、すべての上場企業に対して高度な資本政策や情報開示が求められる環境が整いつつあります。こうした流れの中では、企業規模の大小に関わらず、専門的な金融アドバイスにアクセスできる仕組みづくりが必要です。

ストームハーバー証券のような日本型投資銀行モデルの発展に加え、デジタル技術を活用した新たな金融サービスの登場や、地域金融機関との連携強化など、さまざまなアプローチを通じて中堅・中小企業の成長をサポートする環境を整えることが望まれます。日本企業全体の持続的成長と国際競争力の向上のため、投資銀行機能の多様化と充実は今後も継続的な課題となるでしょう。