日本の株価の上昇を妨げる平均的な日本企業の経営の問題性とは?「低成長を前提にしたコスト管理的側面が強くなりすぎて、肝心の成長志向が弱くなったから。」と最も多くの方が回答

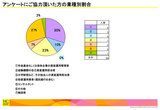

今回の調査の対象は弊社月例資産運用セミナーにご参加頂いた機関投資家をはじめとする資産運用業界関係者で、全参加者43名中30名の方に、株価と経営行動の関連性について、アンケートにご協力頂きました。

<br /><br />Q1理論的には、事業価値と、キャピタル・ストラクチャ(ネット事業キャシュフローの現在価値)の総計は、一致するはずです。したがって、事業価値の合計から、株式以外の全債務の価値を引くと、残りが株式価値になるはずです。さて、そうなりますと、理屈上は、株価と経営行動との関連で、次のような極端な立場を考えることができるわけであります。

1. 経営とは、事業価値を高めることが目的である。事業価値を高めることは、インフロー(売上)を増やすことである。その結果、その他の要因にして同じならば、株価は上がる道理である。仮に、売上至上主義と呼びましょう。

2. 経営とは、事業価値を高めることが目的である。収入(インフロー、売上)を科学的に予測できない以上、事業価値を高めることは、アウトフロー(コスト)を徹底的に科学的に管理することである。その結果、その他の要因にして同じならば、株価は上がる道理である。しかも、環境の好転等で、売上が伸びれば、株価は、一層、上昇するはずである。仮に、コスト管理主義と呼びましょう。

3. 事業価値を高める努力には、大きな不確実性が付きまとう。科学的な経営とは、事業価値の維持を前提として、キャピタル・ストラクチャの最適構成を考える財務管理のことである。その他の要因にして一定ならば、株数を極力少なくできるように負債管理を行い、あるいは、M&Aで事業価値の定まった企業を吸収し、財務的リストラクチャリングを行うことで、必然的に株価は上昇する。仮に、財務管理主義と呼びましょう。

理論的には、株価上昇を規定する要因は、概ね、以上の三点の方向へ集約されるのだろうと思われます。もちろん、理想は、 三要素の適切なバランスであり、環境変化に適合した重点の適切なシフトにあるのですが、現実には、簡単ではないでしょう。

過去の日本の株価は、平均値としては、上昇していませんが、背景に、平均的な日本企業の経営の問題性があるのだと仮定したとして、その問題とは何でしょうか。以下の中から、一番近いとお考えになるものを、一つだけお選びください。

①日本経済が低成長に転じた後も、売上至上主義的経営方式から脱却できず、コスト管理面、財務管理面の経営技術に、弱点があったから。

②低成長を前提にしたコスト管理的側面が強くなりすぎて、肝心の成長志向が弱くなったから。

③財務管理のあり方に、株価(株主)重視の視点が弱すぎたから

④その他

2. 経営とは、事業価値を高めることが目的である。収入(インフロー、売上)を科学的に予測できない以上、事業価値を高めることは、アウトフロー(コスト)を徹底的に科学的に管理することである。その結果、その他の要因にして同じならば、株価は上がる道理である。しかも、環境の好転等で、売上が伸びれば、株価は、一層、上昇するはずである。仮に、コスト管理主義と呼びましょう。

3. 事業価値を高める努力には、大きな不確実性が付きまとう。科学的な経営とは、事業価値の維持を前提として、キャピタル・ストラクチャの最適構成を考える財務管理のことである。その他の要因にして一定ならば、株数を極力少なくできるように負債管理を行い、あるいは、M&Aで事業価値の定まった企業を吸収し、財務的リストラクチャリングを行うことで、必然的に株価は上昇する。仮に、財務管理主義と呼びましょう。

理論的には、株価上昇を規定する要因は、概ね、以上の三点の方向へ集約されるのだろうと思われます。もちろん、理想は、 三要素の適切なバランスであり、環境変化に適合した重点の適切なシフトにあるのですが、現実には、簡単ではないでしょう。

過去の日本の株価は、平均値としては、上昇していませんが、背景に、平均的な日本企業の経営の問題性があるのだと仮定したとして、その問題とは何でしょうか。以下の中から、一番近いとお考えになるものを、一つだけお選びください。

①日本経済が低成長に転じた後も、売上至上主義的経営方式から脱却できず、コスト管理面、財務管理面の経営技術に、弱点があったから。

②低成長を前提にしたコスト管理的側面が強くなりすぎて、肝心の成長志向が弱くなったから。

③財務管理のあり方に、株価(株主)重視の視点が弱すぎたから

④その他

“事業価値とキャピタル・ストラクチャ”セミナーテーマにおけるアンケートは以上となります。

なお、本セミナーのまとめや、当日配布資料についてはセミナーレポートからご覧頂けます。

次回、2010/5/12(水)開催・月例資産運用セミナーは債券運用におけるニッチな投資領域の魅力

となります。

是非とも皆様のご参加をお待ちしております。

| « prev | next » |